Команда офиса «Пепеляев Групп» в Дубае (ОАЭ) регулярно готовит

статьи и обзоры о налогообложении в странах Персидского залива. Их правовая экспертиза конкретных ситуаций, оценка разъяснений налоговой службы и толкование законодательства будут интересны российским читателям, поскольку множество рассматриваемых авторами вопросов релевантны в России. Представляем обзор таких публикаций за апрель-май 2024 г.

Ежемесячно налоговая служба ОАЭ (FTA) издает руководства по надлежащему применению законодательства, которое, надо заметить, быстро развивается.

Обзоры

Руководство Налоговой службы о Резидентах свободных зон от 22 мая 2024 г.

Руководство включает ответы на следующие вопросы:

- что такое «резидент Свободной зоны»;

- какие требования должен выполнять квалифицированный резидент свободной зоны;

- как выполнить требование к поддержанию достаточной экономической связи;

- какие особенности предусмотрены для иностранных и локальных постоянных представительств;

- какие виды деятельности относятся к квалифицированным и исключенным.

С обзором можно ознакомиться по

ссылке

Руководство Налоговой службы по инвестиционным фондам от 6 мая 2024 г.

Разъяснены особенности корпоративного налогового режима и применения налоговых льгот для инвестиционных фондов, инвесторов и инвестиционных менеджеров.

Подготовлен обзор следующих вопросов:

- разъяснение понятий «квалифицированный инвестиционный фонд» и «инвестиционный менеджер»;

- условия освобождения квалифицированного инвестиционного фонда от налогообложения;

- условия освобождения инвестиционный траст недвижимости (Real Estate Investment Trust) от налогообложения;

- налоговые последствия для инвестора QIF;

- условия освобождения иностранного инвестиционного менеджера от налогообложения в соответствии со ст.15 Закона о корпоративном налоге;

- соблюдение требований корпоративного налогообложения для получения вышеперечисленных льгот.

С обзором можно ознакомиться по

ссылке

Руководство по применению льгот при передаче активов и обязательств между участниками квалифицированной группы и Руководство по применению льготы по реструктуризации от 23 апреля 2024 г.

Авторы обзора разъясняют интерпретацию налоговой службой ст. 26 и 27 Закона о корпоративном налоге, предусматривающих соответствующие льготы особенно в тех случаях, когда эта интерпретация оказывается неожиданной и (или) где без нее нормы закона были недостаточно понятны.

С обзором можно ознакомиться по

ссылке

Также подготовлено объемное

исследование по взиманию НДС (от 08.02.2024) на услуги в B2B секторе. Авторы сконцентрировались на эмиратском законодательстве. Однако по ключевым моментам сделано сопоставление с другими странами персидского залива, применяющим НДС. Учтена и последняя практика Федерального Верховного Суда ОАЭ.

Примеры (а это более 40 практических кейсов) авторы берут из запросов клиентов, значительная часть примеров взята из руководств и разъяснений налоговых органов Омана (OTA), Саудовской Аравии (ZATCA) и Бахрейна (NBA).

Примеры из других юрисдикций тестируются на предмет соответствия правилам ОАЭ. Если правила в юрисдикциях не имеют существенных различий и пример разрешен определенным образом, то делается предположение о том, что такое же разрешение ситуация получит в ОАЭ. И, наоборот, в случае если найдены существенные различия в тексте норм, делается вывод, что это решение работает, допустим в Бахрейне, но должно быть иным в ОАЭ.

Статьи

Статья будет интересна всем, кто столкнулся с ситуацией ошибочно выставленного НДС в ОАЭ, когда закон этого не предполагает.

Поставщик - резидент ОАЭ удерживает у компании-резидента НДС (5%) за услуги, которые не должны подпадать под налогооблагаемые. Можно ли такой НДС потребовать к возмещению?

Неоднозначность ситуации заключается в противоречивости ее толкования. Отрицательная позиция налоговых органов Саудовской Аравии и Омана по данному вопросу, с которыми Налоговая служба ОАЭ действует в рамках Общего соглашения стран Персидского залива по НДС, предполагает определенное единообразие в подходах к решению аналогичных вопросов. Кроме того, подобная проблема была тщательно рассмотрена в решениях Суда Европейского Союза 1989 и 2007 гг., которые сводятся к выводу о невозможности возмещения.

Учитывая сходство формулировок и в целом Европейской модели и Соглашения об НДС в Заливе, положение налогоплательщиков нельзя назвать определенным – у Налоговой службы ОАЭ найдутся достаточные аргументы, чтобы не удовлетворять их требования.

Тем не менее, право на возмещение НДС является одним из основных инструментов, обеспечивающих принцип его нейтральности, и драматичность ситуации не должна лишать налогоплательщика надежды на его получение. И изменение в 2023 г. ст. 65(4) Закона НДС в ОАЭ может дать повод для такой надежды: в настоящее время ошибочно исчисленный налог, в отличие от ранней формулировки, рассматривается как налог, подлежащий уплате, что ставит налогоплательщика в более выгодную позицию, так как:

-

раздел 2.2 Руководства по возврату НДС определяет ‘From the recipient’s point of view, “input tax” is the VAT added to the price by the supplier when the recipient purchases goods or services which are subject to VAT. If the recipient is registered for VAT then they may be able to recover this input tax from the FTA…’.

-

а ст.1 Закона об НДС говорит, что ‘Recoverable Tax’ является ‘amounts that have been paid and that the Authority may return to the Taxpayer pursuant to the provisions of this Decree-Law’.

Другое дело, если налоговые органы посчитают правильным вернуть уплаченные суммы не его клиенту, а поставщику услуг, который должен скорректировать ошибочно начисленный НДС с помощью tax credit note. Тем не менее, ст. 63 Закона предусматривает одинаково благоприятные последствия корректировки суммы НДС для них обоих.

Ни Саудовская Аравия, ни Оман не включили в законодательство об НДС положение, приравнивающее ошибочно исчисленный НДС к налогу, подлежащему уплате, что позволяет думать о возможности отступления FTA от единообразного подхода. Чтобы устранить возможные риски поставщик услуг должен полностью отразить ошибочно начисленный НДС в налоговой декларации, а компания-клиент – запросить tax credit note и предъявить НДС к вычету.

Невероятно, но факт: между налоговым вычетом на доходы компании-резидента ОАЭ от участия в компании Саудовской Аравии (далее - СА), и применяемой ею ставкой 0% на прибыль есть прямая связь.

В фокус внимания авторов попала ситуация, когда материнская компания ОАЭ владеет саудовской компанией, действующей в качестве региональной штаб-квартиры и применяющей ставку 0% к соответствующей прибыли в отсутствии налога у источника. Может ли материнская компания применить налоговый вычет от участия к дивидендам, выплачиваемым саудовской «дочкой»?

Право на применение вычета от участия, который предусматривает вывод из налогооблагаемой базы дивидендов и прироста капитала, установлено в ст. 23 Закона о корпоративном налоге ОАЭ, и ставится в зависимость от наличия следующих условий:

- доход от участия облагается корпоративным или иным, аналогичным корпоративному налогу в ОАЭ, налогом в стране, резидентом которой является дочерняя компания, и

- ставка такого налога должна быть не менее 9%.

Что считать налоговой ставкой: стандартную налоговую ставку (в СА она составляет 20%) или льготную – для прибыли региональных штаб-квартир в СА предусмотрены налоговые каникулы на 30 лет. От этого напрямую зависит возможность применения вычета.

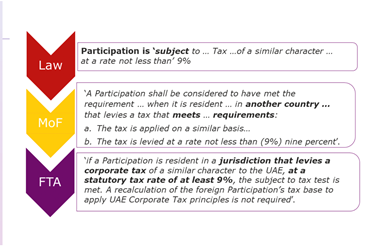

На рисунке ниже можно проследить динамику смещения акцента от требований к участию (Participation) в сторону требований к юрисдикции, где расположена дочерняя компания, а также - от индивидуального бремени участия до общей statutory tax rate, в зависимости от регулирующего акта:

И Минфин, и налоговая служба ОАЭ сходятся во мнении относительно того, что целевые налоговые льготы и изъятия временного характера в другой юрисдикции не говорят о том что налог не является аналогичным корпоративному налогу ОАЭ. Следовательно, Income Tax KSA можно считать сопоставимым с Corporate Tax UAE.

Что касается порога налоговой ставки не менее 9%, то определение statutory tax rate раскрывается только в материалах ОЭСР – стандартная налоговая ставка, не отражающая специальные налоговые режимы или ставку, ориентированную на специальные отрасли или доходы. Относительно Саудовской Аравии – это ставка 20%, поэтому все критерии соблюдены.

Но несмотря на то, что, исходя из содержания нормы, вычет на участие разрешен, существенные риски могут возникнуть с точки зрения противоречия цели введения вычета – устранение двойного налогообложения и злоупотребления правом на льготу. Их можно нивелировать путем передачи акций от материнской компании к компании из свободной зоны.

Статья будет интересна лицам, осуществляющим функции директора в компаниях ОАЭ

В рассматриваемой авторами ситуации лицо осуществляло функции директора одновременно в трех компаниях свободной зоны Abu Dhabi Global Market (ADGM).

По общему правилу физические лица обязаны уплачивать корпоративный налог с доходов от предпринимательской деятельности. Несмотря на то, что налоговая служба ОАЭ не относит услуги директора к категории предпринимательской деятельности, она оперирует расплывчатыми и обобщающими формулировками, требующими детального рассмотрения в каждом конкретном случае, намекая, на возможные исключения.

В то время как Бахрейн однозначно не признает деятельность директоров независимой и предпринимательской ни при каком раскладе, в ОАЭ может возникнуть обратная ситуация, что чревато признанием дохода налогооблагаемым.

Основная проблема возникает при квалификации деятельности, осуществляемой директором. Трудовое законодательство ОАЭ не проводит различия между трудовой деятельностью и оказанием услуг. Более того, деятельность директора одновременно может подпадать под оказание услуг по договору на оказание услуг в соответствии со ст. 214 Положением о компаниях в свободной зоне ADGM и под трудовую деятельность, за которую выплачивается заработная плата, в соответствии с Руководством по корпоративному налогу.

При этом налоговые последствия в этих двух случаях будут значительно отличаться. Оказание услуг подпадает под определение предпринимательской деятельности, основными характеристиками которой является регулярная, систематическая и независимая основа ее осуществления. Доход физического лица от такой деятельности не подлежит налогообложению, если он не превышает AED 1,000,000.

При внимательном анализе характера функций директора в них можно найти все признаки предпринимательской деятельности: большая независимость по сравнению с осуществлением деятельности рядовым работником, регулярность осуществления (о чем может свидетельствовать наличие одновременно трех договоров на оказание услуг), а краткосрочный характер (как противовес систематичности) не гарантирует, что налоговая служба не увидит в них предпринимательскую сущность.

Квалификация вознаграждения директора в качестве заработной платы по трудовому договору в принципе не подлежит налогообложению согласно Руководству по корпоративному налогу и позиции Министерства финансов.

Таким образом, ситуация с осуществлением функций директора неоднозначная. Чтобы обезопасить свой доход от нежелательных налоговых последствий, необходимо обеспечить соответствие примерам «непредпринимательской деятельности», представленным налоговой службой, заключить трудовой договор с директором, указать в договоре на оказание услуг «не независимый» характер деятельности директора и др. На случай если деятельность все же будет признана предпринимательской предусмотреть запасной вариант, при котором налоговая обязанность не возникнет.

Статья будет интересна компаниям, оказывающим/получающим услуги за пределами ОАЭ, в ситуации, когда и получатель, и поставщик услуг являются резидентами ОАЭ, не имеющими зарубежных постоянных представительств.

Применение нулевой ставки НДС не всегда очевидно, особенно когда это касается обстоятельств оказания услуг одним резидентом ОАЭ другому резиденту ОАЭ без иностранных представительств за рубежом.

Руководство по НДС предусматривает применение ставки 0%, если экспортные услуги фактически оказаны за пределами ОАЭ. Это означает, что льготная ставка применима и тогда, когда клиент или конечный получатель экспортных услуг является резидентом или находится на территории ОАЭ.

Вопрос возникает в соотношении этого условия с другим, которое ограничивает получателей услуг только нерезидентами ОАЭ, находящимися на момент оказания услуг за пределами страны, а также с общим определением экспорта, который, по смыслу Руководства, является оказанием услуг нерезиденту.

Расширительное толкование условия о фактическом оказании услуг с учетом определения экспорта делает применение льготной ставки 0% недоступным для резидентов, а его само – не имеющим смысла, поскольку оно уже охватывается условием о резидентстве.

Кроме того, ряд положений законодательства о применении теста резидентства к фактическому получателю услуг и о применении к нему критериев в соответствии с определением экспорта применяются ТОЛЬКО к условию о резидентстве, о чем налоговая служба семь раз повторяет в Разъяснении по НДС VATP019. Это наталкивает на мысль, что статус резидентства и местонахождение конечного получателя услуг неважно, если услуги фактически оказывались за пределами ОАЭ, а само условие о фактическом оказании услуг стоит рассматривать как специальную норму по отношению к общей – условию о резидентстве.

Это подтверждается примером, иллюстрирующим выполнение услуг директора за пределами ОАЭ. Местоположение клиента в нем даже не рассматривается, что лишний раз подтверждает незначительность этого фактора.

Тем не менее, несмотря на вполне логичное обоснование, риск обратного толкования все же существует, а потому дополнительные разъяснения налоговой службы будут весьма кстати.

Статья будет интересна компаниям-резидентам ОАЭ, предоставляющим услуги по взысканию долгов.

Эмиратский НДС, в том числе его начисление в режиме reverse charge (самим получателем услуг), рассматривается авторами статьи в отношении двух видов долговых операций:

- приобретение долговых обязательств у кредиторов;

- взыскание долгов в интересах клиентов (коллекторские услуги).

Также анализируются варианты, при которых уступка рассматривается как оказание услуг по взысканию задолженности, и варианты, где услуги не предполагаются. По общему правилу, факторинг и другие услуги по взысканию долгов входят в категорию «Другие финансовые услуги», к которым применяется ставка 0% при определенных условиях: отсутствие у получателя услуг резидентства ОАЭ и местонахождение в момент получения средств от имени клиента за пределами ОАЭ либо же местонахождение фактического оказания услуг за пределами ОАЭ. При этом налогооблагаемым признается только возмездное оказание услуг.

Ситуация с приобретением долговых обязательств интересна одновременно в двух аспектах:

- в отличие от коллекторских услуг, цедент является поставщиком услуги – прекращение и передача права за встречное удовлетворение

- нормативная неопределенность: что является встречным удовлетворением за подобного рода услуги и когда неналогооблагаемая «оплата долга, когда-то предоставленного должнику» может быть квалифицирована в налогооблагаемый факторинг (услуги), а дисконт (разница между номинальной стоимостью долга и стоимостью долгового обязательства) – в качестве встречного удовлетворения.

Система налогового права ОАЭ не дает ответа на эти вопросы, поэтому в статье авторы анализируют аналогичный опыт Ирландии и Великобритании через призму руководств налоговых органов, разъяснений Еврокомиссии и двух решений Суда ЕС, где при рассмотрении одинаковых вопросов он пришел к противоположным выводам.